「副業で20万以上稼げたらいいけど、確定申告で損したら意味ないよな…」

「本業に支障なく副業したいけど、なんかトラブル起きたらどうしよう…」

──そう考えている読者さん、きっと多いはずです。

実はね、副業って“よし!稼ぐぞ!”と意気込むほど、思わぬところで損してしまうことがあるんです。でも安心してください。ちゃんと知識を持って準備すればそのリスクはグッと減らせます。

この記事では、「副業で20万以上を目指したい」という読者さんに向けて、

・副業で損をしないための大事なポイント

・20万以上稼ぐための具体的なステップ

・副業を長く続けて成功させるための心構え

この3つを分かりやすくお伝えします。

「副業って難しそう…」と感じていた不安が、読み終わる頃にはきっと「これならできるかも!」に変わります👍

頑張って稼いだお金をちゃんと守って、安心してステップアップできる。この記事が、そんな“損しない副業ライフ”のきっかけになれば嬉しいです。

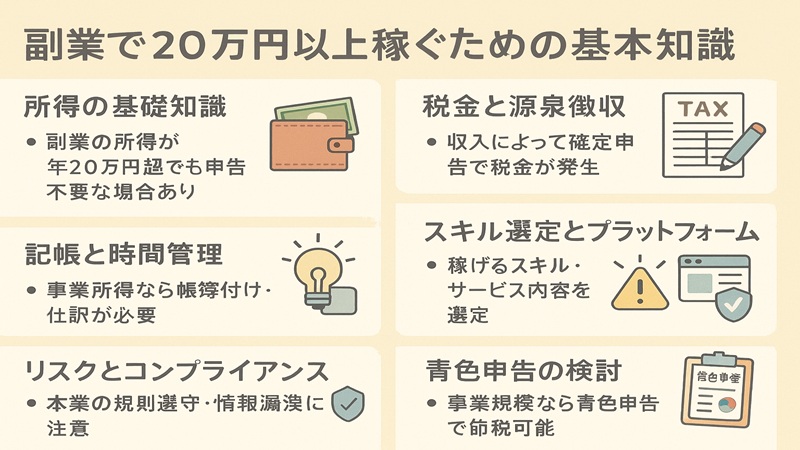

副業で20万円以上稼ぐための基本知識

所得税と住民税の基礎を理解しよう

「副業で20万以上稼げたら嬉しいけど…税金ってどうなるんだろう?」

──はい、その不安、すごくよくわかります。

せっかく頑張って稼いだお金なのにあとで思わぬ損をしたくないですもんね。

だからこそ大事なのが、「所得税」と「住民税」の仕組みをちゃんと知っておくことなんです。

まず所得税です。これはあなたの所得、つまり“稼いだお金から経費を引いた金額”にかかる税金です。

しかも収入が増えるほど税率が上がる仕組みなんです。つまり頑張って稼いだ分、ちょっとずつ国にもおすそ分けする感じですね。

一方の住民税は、あなたが住んでいる地域に納める税金です。前年の所得をもとに計算されるから「去年けっこう稼いだな~」という年は翌年にドンと請求が来ることもあります。

「副業で稼いだ分にも税金ってかかるの?」

──はい、かかります。

特に副業での所得が20万以上になった場合は、確定申告をして所得税を納める必要があります。

そして実は、住民税は20万円以下でも申告が必要なケースがあるんです。ここ、意外と見落とされがち😫

でも安心してください。この2つの税金の仕組みを理解しておけば、後から「知らなかった!」と慌てることはなくなります。

副業で得たお金を“ちゃんと守る”ためには、まず「税金を知る」ことから。それが、あなたが損をしないための大事な第一歩なんです。

副業の所得分類を把握する

「副業の収入って、“事業所得”とか“雑所得”とか言われてもよく分からないな…」

──そう思う読者さん、多いと思います。でも実はこの違いを知っておかないと、後で損してしまうことがあるんです。

まず「事業所得」というのは、継続して行う仕事から得られる収入のことです。たとえばフリーランスのデザイナーやライター、自営業などがこれに当たります。

経費をしっかり計上できるので、節税にもつながるのが大きな特徴です。

一方の「雑所得」はメインの仕事以外で得た収入のことですね。たとえば趣味で作ったものを販売したり、一時的に受けた依頼などが該当します。

「自分の副業はどっちなんだろう…」と悩む読者さんもいますよね。

判断のポイントは、収入がどれくらい安定しているか、そしてどのくらい継続的に活動しているかです。

事業として認められると青色申告が使え、節税効果も期待できますが、雑所得ではその恩恵が受けられません。😫

だからこそ、この違いをきちんと理解することが大切なんです。所得の分類によって税金の計算方法も申告の仕方も変わります。

副業で20万以上を目指すなら、まずはここを押さえておくことですね。それが、後から損をしないための第一歩になります。

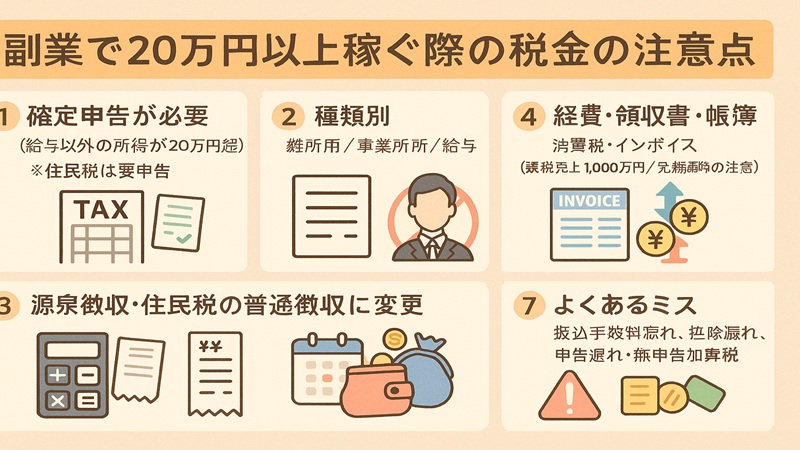

副業で20万円以上稼ぐ際の税金の注意点

副業所得が20万円超なら確定申告が必須

「副業で20万以上稼ぎたいけど、確定申告って面倒だな…」

──そう思う読者さん、多いですよね。

でも実は、副業で20万以上の所得がある場合は確定申告が必須なんです。「まだそんなに稼いでないから平気」と思っていても申告をしないと罰則を受けることもあります。

確定申告は、1年間の所得を税務署に報告して税金を精算する大切な手続きです。これを怠ると、延滞税や無申告加算税がかかる場合があります😯

せっかく頑張って稼いだお金を余計な税金で損するのはもったいないですよね。確定申告をすれば所得税や住民税を正しく納められ、後から困ることもありません。

副業を始めたばかりの読者さんも、自分の所得をしっかり把握しておきましょう。

申告を忘れずに行えば、安心して副業を続けることができます。

20万円以下でも必要な住民税申告

「副業で20万以上稼がなきゃ税金とか関係ないよね?」

──うん、その気持ちわかります。でも実はそこに、ちょっとした落とし穴があるんです。

実は、20万円以下でも住民税の申告が必要な場合があるんですよ。「えっ、そんなの聞いてない!」と驚く読者さんもいるかもしれません。

でもこれ、意外と知られていない大事なポイントなんです。

たとえば本業で給与をもらっている人が、副業で少しだけ収入を得ている場合ですね。その副業の所得が20万円以下でも市区町村によっては住民税の申告が必要なんです。

住民税は所得に応じて課税される税金なので申告をしないと後から追徴課税が発生することもあります😫

「少しの副業だから大丈夫」と油断していると、思わぬタイミングで「申告漏れです」と連絡が来ることもあるんですね。

そうならないためには、早めにお住まいの市区町村の税務課で確認しておくのがおすすめです。

副業の収入が少なくても、税金のルールを正しく知っておくことが大事なんですよ。それが後で損しないための一番の防御策です。

少しの注意でトラブルは防げます。安心して副業を続けるためにも、ここはしっかり押さえておきましょう。

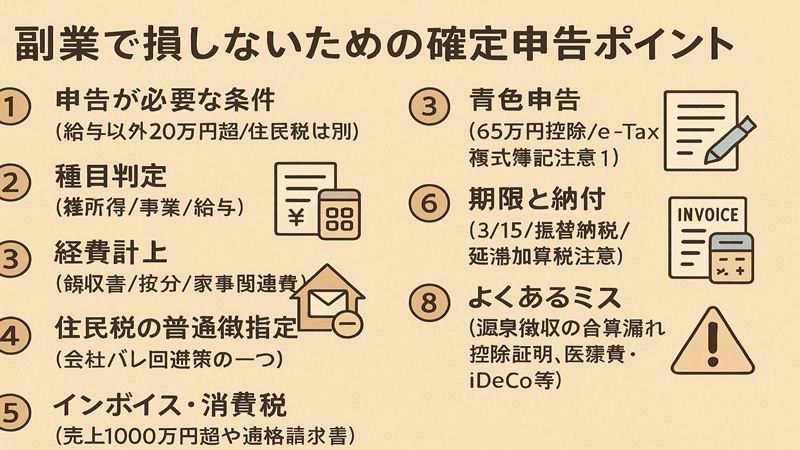

副業で損しないための確定申告のポイント

確定申告しないとどうなる?

確定申告をしないままでいると、後から大変なことになるかもしれないんです😫税務署からペナルティを受ける可能性があるんです。

たとえば無申告加算税や延滞税がかかり、思った以上に税金を払うことになるケースもあります。

「うっかり忘れてた…」と後悔する読者さんも少なくありません。

さらに申告を怠ると税務署の調査が入り、過去の所得を詳しく調べられることもあります。

精神的にも負担が大きく余計なストレスを抱えることになります。

また確定申告をしていないと、ローン審査や補助金の申請で不利になる場合があります😯

つまり確定申告は、税金の手続きでありながら“信用”を守る証でもあるんです。

副業で20万以上を稼ぐなら、確定申告は必ず行いましょう。

そうすることで、税金のトラブルを避け、損をせずに安心して副業を続けられます。

青色申告で得られるメリット

「青色申告ってよく聞くけど…本当にやる意味あるのかな?」

──あります。しかも、かなり大きいです。

青色申告をすると、なんと最大65万円の控除が受けられます。これは所得税や住民税を計算するときにグッと効いてくる数字です。

つまり同じだけ稼いでいても、申告をしている人のほうが税金が少なくなる可能性があるんです。「そんなに差が出るなら、やってみたいかも…」と思う読者さんも多いでしょう。

それだけじゃありません。青色申告をしておくと、もし副業で赤字になっても翌年以降に繰り越して利益と相殺できます。つまり、次の年に黒字が出たときの税金を減らせるんです。

さらに、家族を手伝ってもらっているなら、その人に給与を支払う形にして所得を分散できる。

これも立派な節税になります👍

もちろん、始める前に税務署へ申請は必要です。でも、そのひと手間をかけるだけで得られるメリットは本当に大きいんですよね。

副業で20万以上を目指すなら、この仕組みをうまく使わない手はありません。青色申告を味方につけて、税金で損しない副業ライフを築いていきましょう。

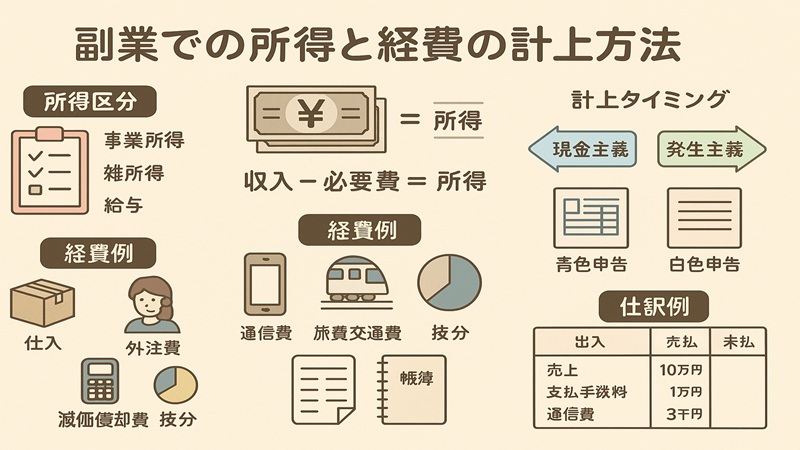

副業での所得と経費の計上方法

経費にできるものとできないもの

「これって経費にできるのかな…?」

──うんうん、その迷い、めちゃくちゃわかります。副業をしていると、何を経費に入れていいのか最初は本当に悩みますよね。

でも実は、この「経費にできるかどうか」を正確に把握しておくことが、副業で損をしないための超重要ポイントなんです。

経費として認められるのは、副業に直接関係する出費です。たとえば仕事に使うパソコンやソフト代、打ち合わせの交通費、通信費などですね。

デザイナーならデザインソフト、ライターなら取材の交通費──そういった“仕事に必要なもの”が対象になります。

逆に、個人的な買い物や家族旅行の費用などは経費にはなりません。たとえ「ちょっとでも仕事の話をしたんだよ」と言っても、基本的にはプライベートの支出として扱われます。

つまり、経費で大事なのは副業との関係が明確かどうかなんです。ここを間違えると、税金の計算で余計に払うことになったり、あとで修正を求められたりと面倒が増えます。

副業で20万以上を目指すなら経費の線引きをしっかり意識することが大事ですね。それだけで税金の負担を減らし、安心して収入を増やすことができます。

事業所得と雑所得の違い

「副業でちょっと稼いだだけなのに、なんで税金の話がこんなに難しいんだろう…」

──わかりますよ。その気持ち。でも実は、この“事業所得と雑所得の違い”を理解しておくことが、損をしないための大事なカギなんです。

まず「事業所得」というのは、継続して行う仕事から得たお金のことです。たとえば、フリーランスとして仕事を請けたり、自営業でお店をやったりして得た収入がこれに当たります。

この場合、経費を多く計上できるのが特徴で結果的に所得を低く抑えられ、節税効果も期待できるんです👍

一方で「雑所得」というのは、たまに入るお小遣いのような収入のことですね。たとえば、趣味で作った作品をネットで販売したり、一度きりの依頼で得た報酬などになります。

事業としての継続性がないものはここに分類されます。「副業で少ししか稼いでないのに、なんで雑所得になるの?」と思う読者さんもいるでしょう。

でも雑所得は、経費として認められる範囲が限られるので、結果的に税金が多くかかってしまうことがあるんです。

だからこそ、自分の副業がどちらに当てはまるのかをしっかり判断することが大切になるんですね。

この違いを理解しておけば、余分な税金を払わずにすみ、安心して20万以上を目指すことができます。

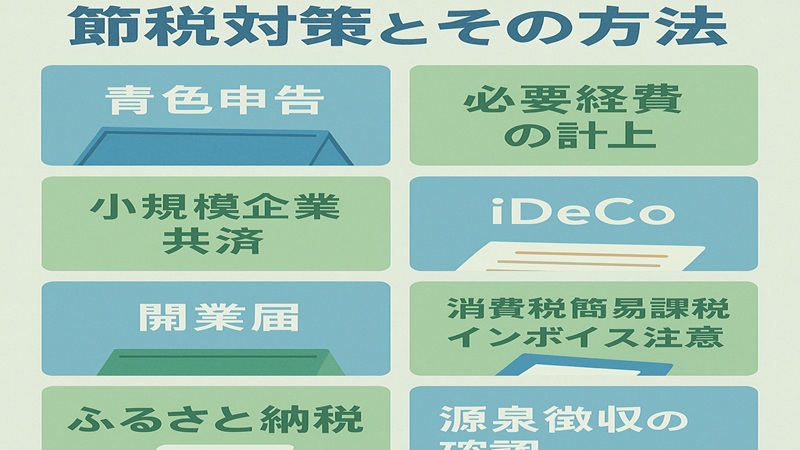

副業で得られる節税対策とその方法

青色申告を活用した節税

「副業の確定申告って、なんか面倒そうだな…」と感じている読者さんも多いと思います。

でももし、副業で20万以上を目指しているなら、青色申告は知っておいて損はありません。

青色申告とは、事業所得や不動産所得がある人が使える特別な申告方法です。税務署に認められた帳簿をつけることで、最大65万円の控除が受けられます。

同じだけ稼いでいても、青色申告をしている人のほうが税金を少なくできるんです😊

さらに、もし副業で赤字が出ても、その分を翌年に繰り越して利益と相殺できます。いわば“去年のマイナスが、来年のプラスを助けてくれる”仕組みになるんですよ。

これを知っているかどうかで、税金の負担は大きく変わります。

最初は帳簿づけが大変そうに見えますが、会計ソフトを使えば難しくありません。むしろ自分の収支を整理できて、数字を見るのが少し楽しくなるはずです。

青色申告をうまく使えば節税にもなり、副業で得た利益をしっかり守れます。面倒そうに見える“税金の壁”が、実はあなたを支える味方になるんです。

所得控除を最大限に活用する

「節税って、正直ちょっと難しそう…」と思う読者さんも多いかもしれません。

でも、副業で20万以上を目指すなら所得控除をうまく使うことが“損をしない”大事なポイントなんです。

所得控除というのは、税金を計算するときに収入から差し引ける金額のことですね。これを活用すれば、課税される金額が減ってそのぶん支払う税金も少なくなるんです。

「自分には関係ないかも」と思っていた読者さんも、ちょっと待ってください。控除を上手に使うだけで、手元に残るお金が意外と増えることもあるんですよ。

たとえば、医療費控除は年間の医療費が一定額を超えたときに使える制度です。その超えた分を差し引けるので、家族の医療費が節約につながります。

また生命保険料控除を使えば、加入している保険がそのまま節税にもなるんです👍

こうした控除をしっかり申告しておけば、税金を減らしつつ副業で得た利益をしっかり守れます。ちょっとの工夫で、“働いた分だけ損をしない仕組み”を作れるんです。

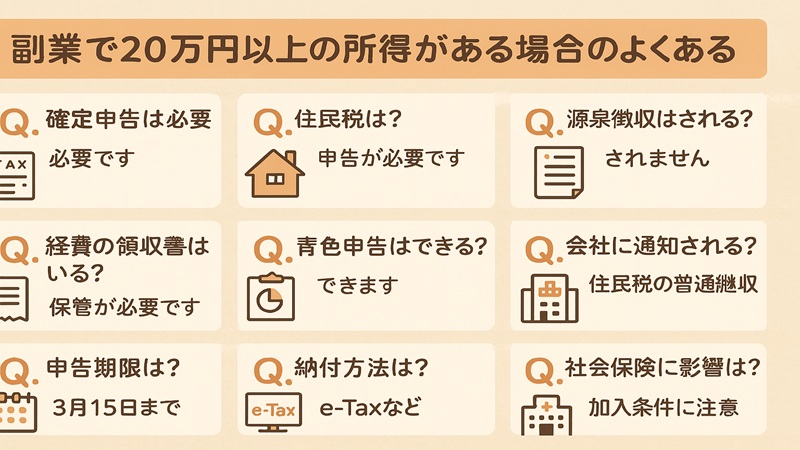

副業で20万円以上の所得がある場合のよくある疑問

副業の確定申告が必要なケース

「副業って、20万以上稼がないと確定申告しなくていいんでしょ?」

──そう思っている読者さん、けっこう多いんです。

でも、ここが注意ポイントなんです。副業で得た所得(収入から経費を引いた金額)が年間20万円を超えると、確定申告が必要になります。

「まだそんなに稼いでないし大丈夫」と思っていても、思いがけず収入が増えて基準を超えることもあるんですよ。

しかも、気をつけてほしいのは住民税です。たとえ所得税の基準である20万円以下でも、住民税の申告が必要なケースがあります。

市区町村によってルールが違うので、「うちはどうなのかな?」と早めに確認しておくのが安心です。

もし確定申告を怠ると、ペナルティを受けたり、延滞税を払うことになったりと、あとで損をする可能性があります。

そうならないためにも、副業の収入をしっかり把握しておくことが大切です。

正しく申告しておけば、税金で焦ることもなくなります。安心して、自分の力で稼ぐ“副業ライフ”を楽しみましょう。

副業所得が20万円以下でもやるべきこと

「副業で20万以上稼いでないから、確定申告は関係ないでしょ」

──そう思っている読者さん、多いと思います。

でも実は、20万円以下でも住民税の申告が必要なことがあるんです。

しかも、このルールは市区町村によって少しずつ違うので要注意です。

たとえば、給与以外に少しでも副業の所得がある場合ですね。住民税の申告を忘れてしまうと、後から「申告してくださいね」と税務署や役所から連絡が来ることもあります。

住民税は、あなたの所得に応じて市区町村が計算して課税する仕組みになります。申告を怠ると後で追徴課税が発生することもあるんですよ😯

一番ラクなのは、確定申告のときに住民税の申告もまとめて済ませることです。そうすれば手間も減りますし、あとから慌てる心配もありません。

それに、住民税の申告は年金や健康保険の金額にも影響します。「まだ副業を始めたばかりだから大丈夫」と油断せず、きちんと申告しておくことで、将来の損を防ぐことができます。

20万円超なのに確定申告を忘れた場合の対処法

「うわっ、確定申告の期限過ぎてた!」

──そんなとき、胸がギュッとなりますよね。でも大丈夫です。焦らず、落ち着いて対処すればなんとかなります。

まずやるべきは、すぐに税務署へ相談することなんですよ。「怒られるかも…」と身構える読者さんもいるかもしれませんが、税務署の職員さんは意外と親切です。

きちんと説明すれば、丁寧に対応してくれます😊

そして、期限を過ぎても申告はできます。いわゆる「期限後申告」というやつです。この申告を早めに行えば無申告加算税や延滞税といったペナルティも最小限に抑えられます。

大切なのは、「気づいたときにすぐ動く」ことなんですね。領収書や収入証明書など、必要な書類を揃えておけば手続きもスムーズです。

確定申告を忘れてしまったとしてもすぐに行動すれば損は防げます。「もう遅いかも…」なんて思わず、まずは一歩動いてください。

税務署に相談することから始めましょう。

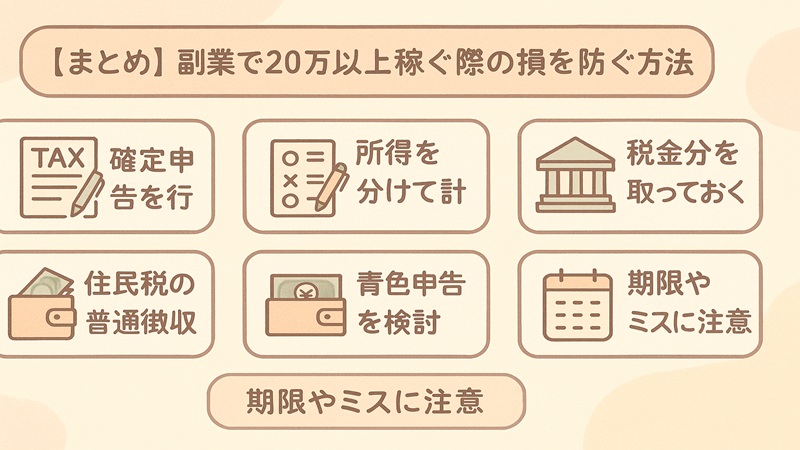

【まとめ】副業で20万以上稼ぐ際の損を防ぐ方法

ここまで、副業で20万以上の収入を目指す読者さんに向けて、

・確定申告の必要性とそのやり方

・控除を使った節税のコツ

・副業を選ぶときのリスク管理

──この3つをお話ししてきました。

副業で20万以上稼ぐと、確定申告が必要になります。

これは「税金をちゃんと払うための義務」ではありますが、同時に“損をしないためのチャンス”でもあるんです。

なぜなら、確定申告を通して控除をしっかり活用すれば払う税金を減らして手元に残るお金を増やせるから。

そのためにも、まずは必要な書類をそろえてどんな経費が控除できるのかをきちんと理解しておくことが大切です。

手続きを少し面倒に感じるかもしれませんが、その一歩を踏み出すことであなたの副業はもっと自由で安心なものになります。

副業って、基本的には「やった分だけ稼げる」ものが多いですよね。

もちろんそれも立派な収入源なんだけど、働くのをやめた瞬間に収入も止まってしまうというのが現実です。

でも、アフィリエイトはちょっと違っていて、過去に書いた記事がずっと残り続けて、自分の代わりに働いてくれるんですよ。

つまり、コツコツ積み上げていけば「自動で収益が入る資産」になるイメージです。

もし今、短期的な収入だけじゃなくて、将来に向けてじっくり育てられる副業を探してるなら、アフィリエイトは選択肢のひとつとしてかなりアリだと思います。

コメント